Styret i Endúr ASA har inngått en intensjonsavtale med aksjonærene i Oceano AS om en sammenslåing av Endúr og Oceano.

Transaksjonen er tenkt gjennomført som en fusjon, med Endúr som overtakende selskap, med oppgjør i aksjer i Endúr. Det er forutsatt et bytteforhold på 50/50. Det fremgår av en børsmelding fra Endúr ASA torsdag kveld.

Oceano AS er et nyetablert konsern, som omfatter selskapene ØPD AS og Installit AS med datterselskaper.

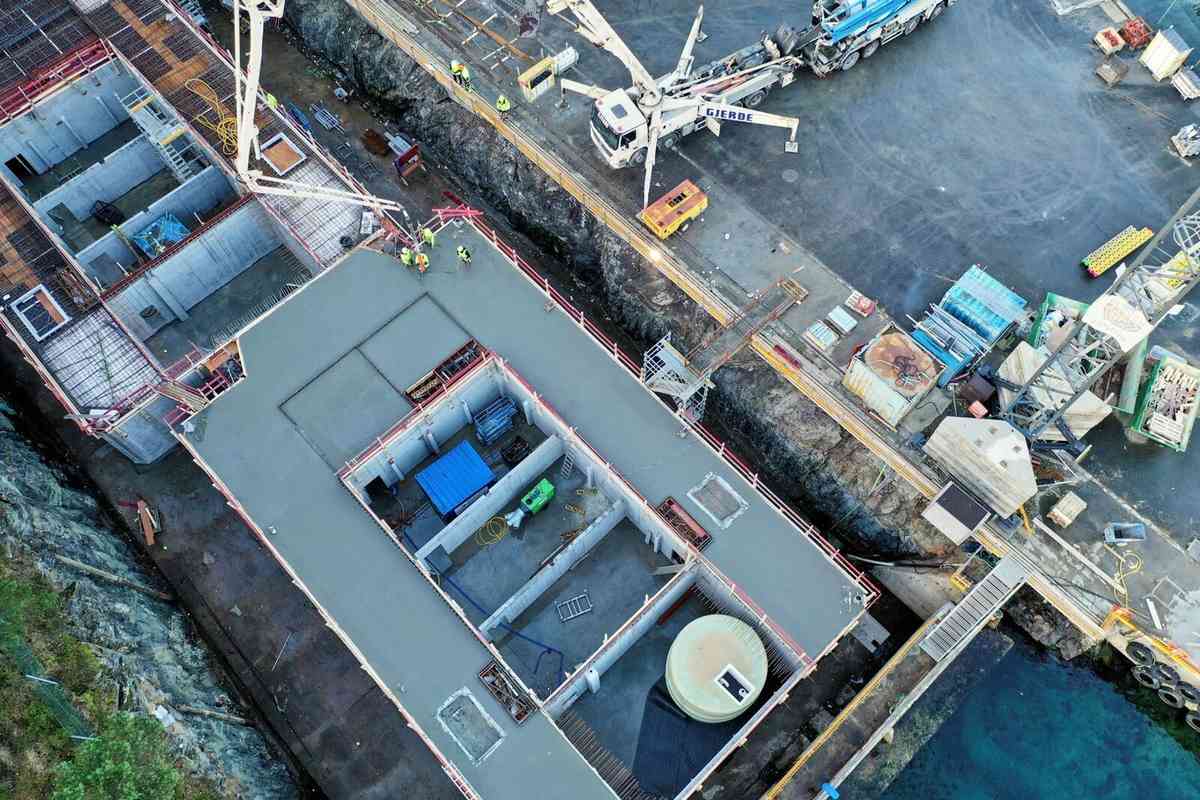

– Oceano er en ledende aktør innenfor sine satsingsområder, og leverer komplette infrastrukturløsninger i marine omgivelser, med fokus på prosjektering og installasjon av sjøledning/kabel til akvakultur, vann og avløp samt energi. Konsernet tilbyr også engineering-løsninger, og leverer konstruksjoner i polyetylen til bruk i marine omgivelser, skriver Endúr i meldingen.

Øivind Horpestad blir ny styreleder

En sentral del av Endúrs strategi, er lønnsom vekst gjennom konsolidering og oppkjøp, og selskapet fremholder at avtalen med Oceano er et første skritt.

– Markedene for marine tjenester er i vekst, og det er store muligheter for Endúr til å ta en ledende posisjon i en fragmentert sektor, skriver selskapet.

Oceano har i overkant av 130 ansatte, og omsatte i 2019 for ca 300 millioner kroner og leverte en justert EBITDA på ca 16 millioner kroner. Øivind Horpestad, gründer og tidligere daglig leder i NRC Group, er styreleder i Oceano, og er tiltenkt rollen som styreleder i Endúr.

Planlegger emisjon

Sammen med ledende ansatte i Installit, er investorene Arne Blystad (Songa Investments), Ketil Skorstad (Tigerstaden Marine) og Kristian G. Lundkvist (Middelborg Invest) store eiere i Oceano.

– Endúr planlegger en emisjon for å gi det sammenslåtte selskapet en god kapitalbase for videre konsolidering, i tillegg til å sikre en sunn finansiering knyttet til dagens arbeidskapitalbehov, skriver Endúr ASA i meldingen.

– Toneangivende aksjonærer i Endúr og Oceano har signalisert at de ønsker å delta i emisjonen, herunder å bidra som garantister. Selskapet vil komme tilbake med nærmere detaljer rundt emisjonen så snart nødvendige avklaringer foreligger, heter det videre i meldingen.

– Tilfører solid kompetanse

Intensjonsavtalen er styregodkjent i begge selskapene, og har støtte fra mer enn 2/3 av aksjonærene i hvert av selskapene. Det er igangsatt en gjensidig selskapsgjennomgang (due diligence), som skal gjennomføres før endelige avtaler og vedtak. Transaksjonen forventes sluttført i 3. kvartal 2020.

– Oceano tilfører Endúr solid kompetanse og sterk operasjonell drift innen marine tjenester. Sammen med konsernets allerede godt etablerte virksomheter, blir det sammenslåtte Endúr en ledende marin entreprenør- og tjenesteleverandør, sier konsernsjef Hans Petter Eikeland i Endúr.

– Transaksjonen styrker en allerede lønnsom kjernevirksomhet i Endúr, samtidig som den tilfører oss en vesentlig aktivitetsøkning og en komplementær kompetanse. Oceano er allerede godt etablert i markedet og vi ønsker med dette oppkjøpet å stake ut en enda tydeligere retning for Endúr ved å fokusere på marin infrastruktur hvor eksisterende markeder som akvakultur og fornybar energi blir stadig viktigere for oss. Oppkjøpet forventes å gi betydelige synergier og åpner opp for nye markeder og fremtidige vekstmuligheter, forteller Eikeland.

Også styreleder Øivind Horpestad i Oceano AS, ser et stort potensial i transaksjonen.

– Oceano har en strategisk målsetning om å være en konsolidator innenfor sine eksisterende forretningsområder. Ved å la Oceano bli en del av Endúr, danner vi et sterkt fundament med muligheter for videre vekst også inn mot nye geografiske områder, sier Horpestad.